Kako povećati mjesečni budžet? Sedam preporuka financijskog direktora omiljene tech kompanije

Kada bi mogli učiniti nešto drugačije, čak 70% umirovljenika počelo bi ranije i više investirati u mirovinu, pokazalo je istraživanje neprofitne organizacije Employee Benefit Research, koja već 32 godine mjeri stavove zaposlenika o mirovini.

Goran Simonovski, glavni financijski direktor tehnološke kompanije, donosi 7 koraka do financijski sigurnog života | Foto: PBZ Croatia osiguranje d.d.

Kako početi investirati i planirati mirovinu kada nam se teško uopće zamisliti u budućnosti? Nika, protagonistica serijala financijskog opismenjavanja PBZ CROATIA OSIGURANJE d.d. za upravljanje obveznim mirovinskim fondovima, koja već tri godine istražuje i donosi relevantne i korisne informacije o mirovinskom sustavu i modelima učinkovitog upravljanja osobnim financijama, sada otkriva kako mirovinu planiraju vodeći hrvatski financijski stručnjaci i fintech lideri te kako se zamišljaju u budućnosti.

Oni se svaki dan bave financijama, pokrenuli su fintech startupove ili vode financijske odjele u nekima od naših najvećih tehnoloških kompanija, a Nika im je dala jedinstven zadatak: napisati pismo sebi u mirovini i objasniti kako do financijski sigurnijeg života u budućnosti.

Goran Simonovski glavni je financijski direktor u svjetski uspješnoj slavonskoj tehnološkoj kompaniji Orqa. Svojom tehnologijom pozicionirali su se visoko u industriji dronova, a iskoračili su i u vrlo složenu vojnu industriju. U 2022. godini preuzeli su švicarsku tvrtku Immersion RC, čime su dodatno ojačali svoju poziciju na svjetskoj mapi u kontroliranju leta drona pogledom iz prvog lica, a otvorili su i ured u Washingtonu.

– Vjerujući u našu poslovnu strategiju, postajemo kompanija koja će u sljedećoj godini predstaviti i novu liniju dronova u segmentu javne sigurnosti poduzeća, kaže njihov CFO Goran Simonovski, koji ima više od 15 godina iskustva u različitim financijskim granama, od računovodstva i financijske revizije u EY-u do pozicije internog revizora za Dell Technology.

Ovo je savjet koji bi Simonovski dao mlađem sebi.

– Putuj, promatraj i uči nove stvari. Što više avanturistički, to bolje. Nakon toga izaberi jedno područje i specijaliziraj se da budeš u njemu najbolji. Kontinuirano se educiraj i razvijaj, čak i kada ti bude najteže, uvijek imaj vjeru u sebe, kaže Simonovski.

A kako zamišlja svoj život nakon umirovljenja i na koji način planira izgraditi financijski sigurniju budućnost, otkriva u pismu sebi u mirovini. Ovo je Goranovih sedam koraka koji ga vode prema financijski sigurnijoj budućnosti.

Goran Simonovski | Foto: PBZ Croatia osiguranje d.d.

1. Svaki mjesec kreiram osobni proračun.

Stvaranje osobnog proračuna temeljni je korak prema financijskoj stabilnosti i postizanju financijskih ciljeva. Svoj prvi osobni proračun napravio sam sa 19 godina. Zašto? Proračun daje jasan uvid u našu financijsku situaciju, omogućava nam da preuzmemo kontrolu nad svojim novcem i donesemo promišljene odluke o trošenju i štednji.

Evo sažetka mog osobnog proračuna i prijedloga izrade jednostavnog proračuna te zašto je to uopće bitno:

- Pratite prihod: imati jasnu sliku svojih prihoda ključno je za izradu učinkovitog proračuna.

- Navedite troškove: napravite kompletan popis svih svojih mjesečnih troškova, uključujući fiksne troškove (najam ili otplata rate kredita, režije, osiguranje) i varijabilne troškove (namirnice, izlasci, putovanja, zabava). Kategorizirajte svoje troškove kako biste vidjeli gdje odlazi vaš novac.

- Analizirajte potrošnju: pregledajte svoje navike potrošnje da biste ih razumjeli i uočili područja u kojima možda previše trošite. Ovakva analiza pomoći će vam da donosite promišljenije odluke prilikom izrade proračuna.

- Postavite financijske ciljeve: odredite svoje kratkoročne i dugoročne financijske ciljeve. To može uključivati izgradnju fonda za hitne slučajeve, otplatu dugova, štednju za nekakav luksuzniji odmor ili ulaganje za ugodnu mirovinu.

- Napravite proračun: rasporedite svoj prihod za pokrivanje osnovnih troškova, plaćanja dugova, ušteđevine i ostale potrošnje. Uključite kategoriju za neočekivane troškove u svoj proračun jer će vam to pomoći u rješavanju neplaniranih slučajeva bez mijenjanja vašeg financijskog plana.

Zapamtite da bi štednja trebala biti prioritet u vašem proračunu. Nastojte redovito uštedjeti postotak svog prihoda, čak i ako je to u početku mali iznos jer je stvaranje osobnog proračuna vitalan korak prema preuzimanju kontrole nad vašim financijama, postizanju vaših financijskih ciljeva i osiguravanju sigurne financijske budućnosti.

2. Redovno štedim.

Redovna štednja neophodna je za izgradnju financijske stabilnosti, postizanje ciljeva i osiguravanje dugoročne financijske sigurnosti. Štednja nam omogućava sigurnije upravljanje troškovima i ispunjenje svojih financijskih obveza bez zaduživanja. Na taj način njegujemo financijsku disciplinu i dobre financijske navike, a također smanjuje se i financijski stres jer nas spoznaja o sredstvima odvojenim za neočekivane događaje čini otpornijima u suočavanju s financijskim izazovima.

3. Rano sam započeo sa štednjom za mirovinu.

Štednja za mirovinu je strateška i napredna odluka koja postavlja temelje za sigurnu i ugodnu mirovinu. Početak štednje prije odlaska u mirovinu stvara financijsku disciplinu i navike odgovornog upravljanja novcem, a njezin rani početak ključan je za osiguranje naše financijske budućnosti i ugodne mirovine. Rana štednja za mirovinu daje više slobode i fleksibilnosti u mirovini jer se u kasnijim godinama možemo baviti hobijima, putovati i uživati bez financijskog stresa baš zahvaljujući ušteđevini koju smo akumulirali.

Dobrovoljna mirovinska štednja u 3. stupu dostupna je svakomu, čak i studentima. Važno je znati da se uz prinose dobivaju i državni poticaji. Ako vam se i čini da ne možete odvojiti ni 30 ili 50 eura mjesečno za štednju, sjetite se ove rečenice jednog od najvećih investitora svih vremena Warrena Buffeta: Prvo izdvoji za štednju, a onda troši ono što ti ostane. (‘Do not save what is left after spending, but spend what is left after saving’).

4. Racionalno upravljam dugom.

Nitko od nas ne voli biti dužan. Racionalno upravljanje dugom uključuje strateški i odgovoran pristup upravljanju našim financijskim obvezama.

Važno je započeti s razumijevanjem cjelokupnog opsega svojih dugova. Trebali bi prvo navesti sve svoje nepodmirene dugove, uključujući stanja kreditnih kartica, zajmove i druge obveze. Sukladno tome, pozitivno je da zabilježimo kamatne stope, minimalne uplate i datume dospijeća za svaki dug. Nakon toga potrebno je razviti sveobuhvatan proračun koji ocrtava naše prihode, rashode i plaćanja duga.

Na kraju je potrebno uspostaviti fond za hitne slučajeve koji može spriječiti dodatno zaduživanje tijekom neočekivanih situacija. Treba nastojati uštedjeti najmanje tri do šest mjeseci životnih troškova.

Imajmo na umu da je racionalno upravljanje dugom postupan proces te zahtijeva disciplinu, strpljenje i dosljednost. Slijedeći ove korake i donoseći promišljene financijske odluke, možemo raditi na smanjenju tereta duga i postizanju sigurnije financijske budućnosti.

5. Zamišljam se u budućnosti i planiram svoju mirovinu.

Zamišljanje sebe u budućnosti važan je uvjet za stvaranje života koji želimo živjeti tijekom umirovljeničkih dana. Postavljanjem jasnih ciljeva, razvojem čvrste investicijske strategije i dosljednom štednjom možemo graditi financijske temelje za željeni način života u mirovini. Rano planiranje i disciplinirana štednja tako će nas staviti u bolju poziciju za uživanje u sigurnoj i ispunjenoj mirovini.

U budućnosti se zamišljam kao financijski slobodnog pojedinca koji će tijekom života uspješno provoditi discipliniran plan štednje, ali planiram i naučiti različite metode investiranja kako bih dodatno oplemenio ušteđevinu koju sam u životu zaradio. Na primjer, jedan je od mehanizma ulaganja razumijevanje mirovinskog sustava i odabir odgovarajućih modela ulaganja za mirovinu, i to preko mirovinskih fondova te odabir odgovarajućih kategorija A, B, C. Svakoga mjeseca izdvaja se 5% vaše bruto plaće u 2. mirovinski stup, zato, preporučujem svima, pratite rad svojih mirovinskih fondova. Mirovinsko društvo koje upravlja mirovinskim fondovima možete promijeniti, jednako kao i kategoriju mirovinskog fonda. Aktivno sudjelujte u kreiranju vaše financijske budućnosti. Ulažem što više mogu i što raznovrsnije, pazeći na rizike i informirajući se o financijskim pitanjima, i zato vjerujem da ću moći uživati u financijski sigurnoj i ispunjenoj mirovini.

Nadam se da ću se vidjeti kako uspješno ubirem plodove dosljedne štednje, s robusnim investicijskim portfeljem koji pruža sigurnu financijsku osnovu za godine moje mirovine. Ova vizija uključuje slobodu da slijedim svoje strasti i snove.

Goran Simonovski | Foto: PBZ Croatia osiguranje d.d.

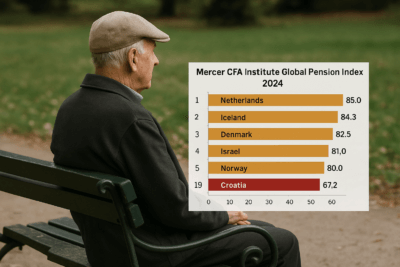

6. Redovno pratim prinose i rad mirovinskih fondova.

Kontinuirano praćenje prinosa obveznih mirovinskih fondova važan je dio vlastite vizije budućnosti. Drugim riječima, zbog kontrole i mogućnosti izbora važno je redovito pratiti informacije na mrežnim stranicama mirovinskih fondova, kontinuirano pratiti njihove prinose i rad, provjeravati stanje na osobnom računu u obveznom mirovinskom fondu te u skladu sa svojim ciljevima i životnim okolnostima birati između A, B i C kategorija.

7. Kontinuirano se educiram i informiram.

Vlastita je financijska edukacija ulog u našu budućnost. Edukacija je kontinuirani proces koji uključuje kritičko razmišljanje. Najprije bismo trebali postaviti jasne ciljeve učenja prepoznavanjem specifičnih područja interesa i predmeta koje želimo istraživati jer će nam to pomoći u usmjeravanju našeg obrazovnog puta.

Nakon toga bilo bi dobro proširiti svoje izvore informacija, oslanjajući se na istraživačke radove i provjerene stručnjake kako bismo što bolje razumjeli teme koje nas zanimaju. Vrlo je važno uvijek provjeriti iz nekoliko izvora točnost i vjerodostojnost informacija na koje naiđemo kako bismo izbjegli dezinformacije i pristranosti. Naposljetku, budite strpljivi i ustrajni jer učenje je postupan proces. Dakle, ne žurite, ne odustajte i uživajte u potrazi za novim znanjima.

Plus: moja tri savjeta svima koji će uskoro u mirovinu

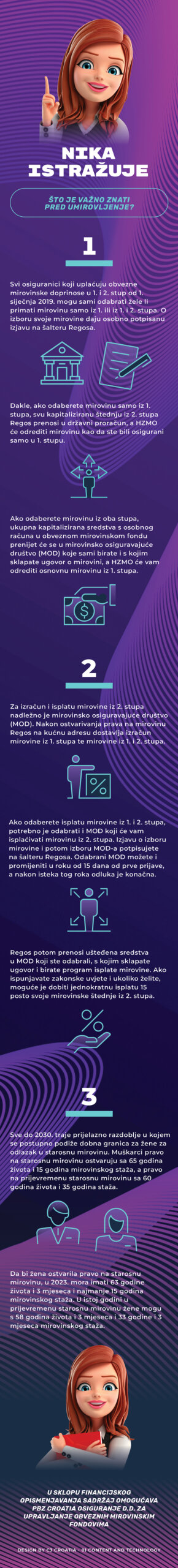

Tko je Nika?

U serijalu financijskog opismenjavanja „Nika istražuje“ od 2020. godine Nika kao znatiželjna građanka istražuje, uči i doznaje sve o mirovinskom sustavu i štednji, mirovinskim fondovima, različitim pojmovima financijske pismenosti te kako upravljati imovinom i novcem u različitoj dobi i životnim situacijama.

Želite li pročitati tekst iz serijala “Nika istražuje” kojeg smo nedavno objavili, u kojem direktorica financijsko-tehnološke kompanije donosi svojih sedam savjeta za financijski sigurniju mirovinu, pronađite ga ovdje.

U sklopu financijskog opismenjavanja sadržaj donosi PBZ CROATIA OSIGURANJE d.d. za upravljanje obveznim mirovinskim fondovima, u suradnji s portalom mirovina.hr i agencijom za premium sadržaj i tehnologiju 01 Content & Technology – C3 Croatia